华尔街分析人士周三对媒体表示,由于对去年次贷危机情势误判,向来以回报率丰厚的对冲基金今年6月底又将面临一波撤资潮。数据显示,美国HBK投资公司旗下基金今年截至目前,投资者已经对其撤回了30%的资本;而另一家对冲基金巨头法拉伦资本管理旗下的离岸投资者基金6月前也可能会面临14亿美元甚至更多的撤资。

花旗集团也表示为支撑资产负债表,不得不关闭一只与该公司首席执行官潘伟迪共同创建的对冲基金,花旗集团11个月前以超过8亿美元的价格收购了该基金的管理公司。

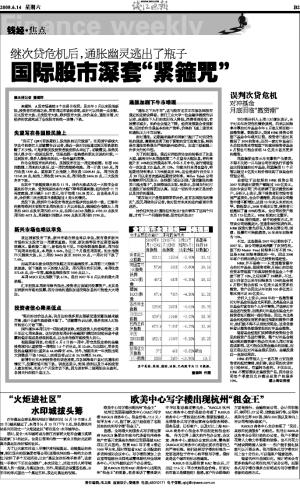

总部位于达拉斯的HBK投资公司2007年鼎盛时期资产额超过140亿美元,而如今该公司门外却挤满了要求撤资的客户。分析人士表示,眼下投资者即使没有受到严重损失,也会申请撤资,因此该公司撤资申请不断增加,达到10年来从未有的水平。数据显示,2008年截至目前,投资者已经撤回了逾30%的资本,全公司的资产缩水至115亿美元。HBK拒绝对此置评。

HBK秉持稳定、保守的投资方式,尽管该公司规模庞大,但通常保持低调作风。HBK投资对象包括私人资本运营公司、国债、股票和可转换债券,16年来年回报率为15%。

不过,这些都是2007年以前的事了。2007年,该公司错误地判断了次贷危机,旗下的Master Fund回报率只有不到1%。这是HBK回报率最低的一年,因此2008年客户自然而然会关注投资的稳定性。

HBK并不是唯一一只受到撤资潮冲击的对冲基金。据投资者称,旧金山的法拉伦资本管理旗下的离岸投资者基金上个季度下滑了10%,之后回弹了3%稍多。不过,这只自创立以来年回报率为13%的基金到6月前可能会面临14亿美元甚至更多的撤资,资产会因此从年初的100多亿美元缩水到不足80亿美元。

分析人士表示,2008年的一些撤资潮对对冲基金型基金尤其明显。此类基金从退休基金和富有的个人手中筹资,并选择对冲基金进行投资。而很多对冲基金型基金允许投资者每月撤回一部分资金。因此,当此类基金的经理收到更多超过预期的撤资申请时,他们就不得不从别处找现金。这常常意味着从撤资条款最宽松的对冲基金撤资。

随着基金经理们卖掉很多投资组合常见的投资产品进行筹资,整个对冲基金领域出现的撤资潮可能会在未来几周对市场造成影响。这可能会加剧金融业的动荡,而这正是以往对冲基金最乐见的。金融股最近一直波动剧烈。

HBK的管理人士一直在努力安抚投资者的担忧情绪,他们称,该公司的次贷冲击已经结束,有望转为盈利。不仅如此,HBK不需要很快出售投资产品,因为该公司每个季度仅允许撤出总资产的最多10%。 据上海证券报